№ 3(22)

Март 2011 г.

Скачать PDF •

К списку выпусков

Скачать PDF •

К списку выпусков

СОДЕРЖАНИЕ

4 марта президент Дмитрий Медведев подписал указ о присоединении Федеральной службы по страховому надзору к Федеральной службе по финансовым рынкам. Участники двух рынков считают, что это первый шаг и до создания полноценного мегарегулятора, надзирающего еще и за банковским рынком, пока далеко.

Как сообщил Д.Медведев на совещании по вопросу формирования в стране Международного финансового центра, в указе речь идет о присоединении ФССН к ФСФР "с передачей ФСФР функций присоединения службы страхового надзора по контролю и надзору за страховой деятельностью, а также с установлением определенных возможностей для этой службы, включая функции нормативно-правового регулирования по контролю и надзору в сфере финансового рынка, за исключением банковской и аудиторской деятельности".

История с созданием мегарегулятора уходит в начало 2000-х годов. В течение десятилетия этот вопрос всплывал несколько раз, когда заинтересованность в нем проявляли то Минфин, то ЦБ, а порой и некоторые представители депутатского корпуса. Идеи обсуждались разные, в том числе упоминалось и создание мегарегулятора на базе Центрального Банка России, и варианты, при которых "головной" структурой становился ФСФР. Как отмечает заместитель гендиректора "Эксперт РА" Павел Самиев, "этой идее более 10 лет, и, видимо, был принят опыт Великобритании. Другое дело, что если ранее не было жесткой необходимости в присмотре за деятельностью финансовых холдингов, да и сами они еще не получили такой развитой структуры, то кризис позволил убедиться в нужности подобной организации структуры надзора".

Напомним, что и ФССН в нынешнем виде была создана только в марте 2004 г, в рамках предыдущей административной реформы. До того момента в течение 8 лет - с 1996 г по 2004 г - страховой надзор осуществлялся в рамках департамента страхового надзора Минфина.

С созданием ФССН на страховом рынке была реализована модель разделения функций регулирования, контроля и надзора за страховой деятельностью, в рамках которой Минфин был регулятором, а ФССН - надзирателем. Следующий шаг выглядел вполне логично: наделить Минфин функциями мегарегулятора всего финансового рынка, а ФСФР с присоединенным ФССН, соответственно, функциями меганадзора.

И, похоже, именно такое решение было принято 17 марта на совещании в Минфине, на котором обсуждался вопрос разграничения полномочий между ведомствами и проект нового положения о ФСФР. Об этом ПРАЙМ-ТАСС сообщил один из участников заседания.

По словам источника ПРАЙМ-ТАСС, все документы по вопросу разграничения полномочий должны уйти в правительство до 30 марта.

Объединение ФСФР и ФССН будет способствовать укреплению надзора и регулирования на финансовом рынке считает руководитель ФСФР Владимир Миловидов. "Указ системный и взвешенный. Он создает условия для усиления надзора и регулирования на финансовом рынке", - сказал В.Миловидов.

Говоря о сроках объединения, глава ФСФР отметил, что предполагается, что в течение 2 месяцев будет проведены необходимые процедуры. В этот период будут внесены соответствующие изменения в нормативно-правовые акты. При этом работа ФСФР не будет каким-либо образом приостановлена в связи с объединением. "ФСФР как работала, так и будет работать", - сообщил В.Миловидов.

Комментируя вопрос о создании мегарегулятора, сфера деятельности которого будет охватывать как финансовый рынок, так и банковскую сферу, В.Миловидов отметил, что говорить об этом преждевременно.

к содержанию

| Название компании |

Тикер |

Капитализация на 01.03.2011, руб. |

Изменение по отношению к аналогичному периоду предыдущего месяца, % |

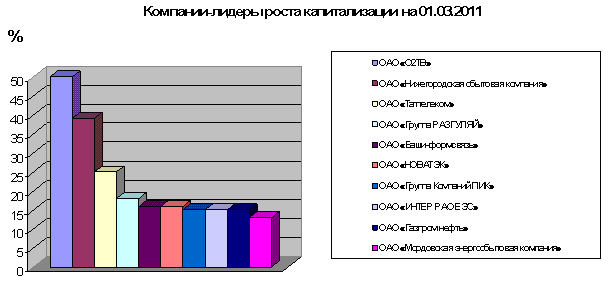

| ОАО "О2ТВ" | ODVA | 443 270 000 | 50 |

| ОАО "Нижегородская сбытовая компания" | NNSB | 5 016 832 000 | 39 |

| ОАО "Таттелеком" | TTLK | 5 504 685 727 | 25 |

| ОАО "Группа РАЗГУЛЯЙ" | GRAZ | 11 955 004 532 | 18 |

| ОАО "Башинформсвязь" | BISV | 10 110 899 991 | 16 |

| ОАО "НОВАТЭК" | NOTK | 1 117 876 780 020 | 16 |

| ОАО "Группа Компаний ПИК" | PIKK | 71 103 484 354 | 15 |

| ОАО "ИНТЕР РАО ЕЭС" | IUES | 123 737 673 652 | 15 |

| ОАО "Газпром нефть" | SIBN | 730 349 796 392 | 15 |

| ОАО "Мордовская энергосбытовая компания" | MRSB | 699 419 609 | 13 |

к содержанию

к содержанию

| Название компании |

Тикер |

Капитализация на 01.03.2011, руб. |

Изменение по отношению к аналогичному периоду предыдущего месяца, % |

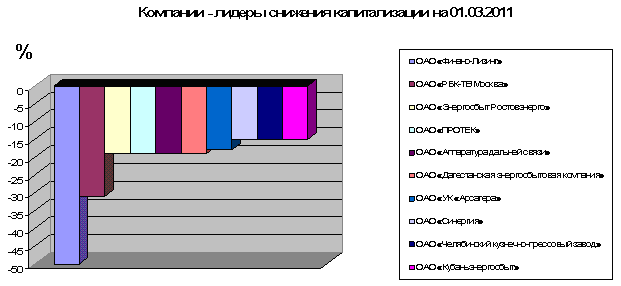

| ОАО "Финанс-Лизинг" | FLKO | 3 365 945 129 | -50 |

| ОАО "РБК-ТВ Москва" | RBCM | 13 618 543 031 | -31 |

| ОАО "Энергосбыт Ростовэнерго" | RTSB | 879 683 476 | -19 |

| ОАО "ПРОТЕК" | PRTK | 26 383 499 993 | -19 |

| ОАО "Аппаратура дальней связи" | APDS | 101 398 617 | -19 |

| ОАО "Дагестанская энергосбытовая компания" | DASB | 985 113 829 | -19 |

| ОАО "УК "Арсагера" | ARSA | 330 827 083 | -18 |

| ОАО "Синергия" | SYNG | 22 942 392 000 | -15 |

| ОАО "Челябинский кузнечно-прессовый завод" | CHKZ | 1 605 217 670 | -15 |

| ОАО "Кубаньэнергосбыт" | KBSB | 2 485 460 410 | -15 |

к содержанию

к содержанию

| Название компании |

Тикер |

Капитализация на 01.03.2011, млн руб. |

Изменение по отношению к аналогичному периоду предыдущего месяца, % |

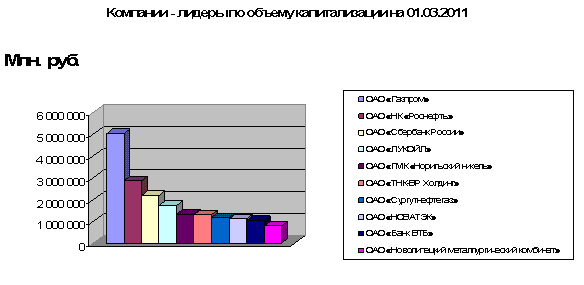

| ОАО "Газпром" | GAZP | 5 021 626 | 5,28 |

| ОАО "НК "Роснефть" | ROSN | 2 860 024 | 4,31 |

| ОАО "Сбербанк России" | SBER03 | 2 188 701 | -4,38 |

| ОАО "ЛУКОЙЛ" | LKOH | 1 731 662 | 8,54 |

| ОАО "ГМК "Норильский никель" | GMKN | 1 345 832 | -5,69 |

| ОАО "ТНК-BP Холдинг" | TNBP | 1 306 836 | 3,76 |

| ОАО "Сургутнефтегаз" | SNGS | 1 184 317 | -1,20 |

| ОАО "НОВАТЭК" | NOTK | 1 117 877 | 16,44 |

| ОАО "Банк ВТБ" | VTBR | 1 042 916 | -5,94 |

| ОАО "Новолипецкий металлургический комбинат" | NLMK | 793 983 | -0,25 |

к содержанию

к содержанию

- Оперативный и фундаментальный анализ данных по всем российским эмитентам, ценные бумаги которых торгуются на российских и международных биржах. Информация по ценным бумагам, бухгалтерская отчетность, финансовая и производственная статистика, консенсус-прогнозы, комментарии аналитиков, новости, документы ФСФР и проч.

- Возможность для эмитентов формировать свой инвестиционный имидж, предоставляя информацию о себе с помощью сервиса "Мой кабинет".

- Возможность трансляции данных системы в режиме on-line на другие информационные порталы.

Полнота и достоверность данных в БИР-Эмитенте определяется официальными источниками информации: Росстат, Минфин России, Федеральная служба по финансовым рынкам, Федеральная служба страхового надзора, Банк России, отраслевые ведомства, информация от самих компаний и банков, новостная лента АЭИ "ПРАЙМ-ТАСС", биржевые площадки: ММВБ, РТС, LSE, NYSE, NASDAQ.

ВОЗМОЖНОСТИ СИСТЕМЫ

БИР-Эмитент позволяет изучать подробные данные по всем российским эмитентам, а так же строить и анализировать выборки по группе эмитентов в разрезе различных показателей.

В "Карточке эмитента" собраны общие сведения о компании, данные об учредителях, долевом участии, о финансово-хозяйственной деятельности, отчетности по МСФО, о выпуске ценных бумаг, текущих котировках и динамике итогов торгов, новости компании, комментарии и обзоры аналитиков, информация, раскрываемая эмитентами на рынке ценных бумаг в соответствии с требованиями ФСФР (квартальные отчеты, выпуски ценных бумаг, списки аффилированных лиц, существенные факты и др.).

БИР-Эмитент уделяет особое внимание инвестиционной активности регионов - субъектов федерации и муниципальных образований. Карточки регионов и городов-эмитентов содержат общую информацию о регионе, социально-экономические показатели, данные о выпуске основных видов продукции, исполнение консолидированного бюджета субъекта федерации, информацию о выпущенных облигациях.

Система позволяет формировать списки эмитентов, пользуясь широкими возможностями поиска - не только по местоположению, принадлежности к отрасли, но и накладывая условия на финансовые, экономические, расчетные показателей (в том числе устанавливать числовые значения), на вид и объем выпускаемой продукции.

БИР-Эмитент дает возможность сравнивать банки по всем показателям банковской бухгалтерской отчетности, агрегированного баланса, анализа структуры отчетности и анализа деятельности. Страховые компании можно сравнивать между собой по показателям бухгалтерской отчетности и по показателям оперативной деятельности.

Любое количество эмитентов можно сравнивать между собой по производственным, финансовым и экономическим показателям, по показателям МСФО, по котировкам ценных бумаг, создавать рабочие списки, отчеты и пр.

БИР-Эмитент предоставляет широкие возможности графического анализа. Вы можете строить различные типы графиков, применять различные методы теханализа.

IR- И PR-ИНСТРУМЕНТ ДЛЯ ЭМИТЕНТОВ

Специально для эмитентов разработан сервис, позволяющий самостоятельно публиковать свои презентационные, рекламные материалы, видео-ролики, другие документы в системе БИР-Эмитент. Таким образом, БИР-Эмитент предоставляет компаниям и регионам уникальную возможность оперативно влиять на формирование своего инвестиционного имиджа, позволяя размещать материалы эмитента в своей карточке.

Управляя функциями "Моего кабинета", эмитент может самостоятельно разместить, а затем поддерживать свой финансовый календарь. Менеджеры ПРАЙМ-ТАСС помогут разместить на сайте подробную информацию о членах Совета директоров и Правления эмитента, его деятельности и событиях.

Эмитенты с помощью системы могут осуществлять поиск потенциальных инвесторов. Возможна также трансляция информации о компаниях-эмитентах на их собственные сайты.

ВЕБ-СЕРВИСЫ ДЛЯ САЙТОВ КЛИЕНТОВ

Информационные порталы, сайты, системы фондовой тематики могут получать информацию в режиме он-лайн с сайта БИР-Эмитент и поддерживать наполнение и обновление собственных ресурсов из БИР-Эмитента при помощи специальных веб-сервисов.

Дополнительная информация о системе - на сайте http://emitent.prime-tass.ru

к содержанию

Д.Медведев поручил правительству РФ в 2-месячный срок распределить функции между Минфином и ФСФР

Указ президента РФ Дмитрия Медведева от 4 марта N270 "О мерах по совершенствованию государственного регулировании в сфере финансового рынка Российской Федерации" 5 марта был опубликован на официальном сайте Кремля.

Указом глава государства присоединил Федеральную службу страхового надзора (ФССН, Росстрахнадзор) к Федеральной службе по финансовым рынкам (ФСФР). ФСФР передаются функции Росстрахнадзора по контролю и надзору в сфере страховой деятельности.

Установлено, что Министерство финансов РФ осуществляет функции по выработке и реализации государственной политики и нормативно-правовому регулированию в сфере финансовых рынков.

ФСФР осуществляет функции по нормативно-правовому регулированию, контролю и надзору в сфере финансового рынка РФ (за исключением банковской и аудиторской деятельности); является правопреемником ФССН, в том числе по обязательствам, возникшим в результате исполнения судебных решений.

Правительству РФ поручено в 2-месячный срок:

- обеспечить непрерывность осуществления регулирования, контроля, надзора и выполнения иных функций в сфере страховой деятельности в связи с присоединением ФССН к ФСФР;

- распределить функции по нормативно-правовому регулированию в сфере финансового рынка РФ между Министерством финансов РФ и ФСФР, обеспечив внесение соответствующих изменений в положения об указанных федеральных органах исполнительной власти;

- внести в Госдуму проект федерального закона о внесении изменений в законодательные акты РФ в соответствии с данным указом.

Указ вступил в силу со дня его подписания.

Минфин будет мегарегулятором, ФСФР - меганадзором на финансовом рынке - источник

Такое решение было принято 17 марта на совещании в Минфине, на котором обсуждался вопрос разграничения полномочий между ведомствами и проект нового положения о ФСФР. Об этом сообщил ПРАЙМ-ТАСС один из участников заседания.

Как уже сообщал ПРАЙМ-ТАСС, Минфин ранее опубликовал на своем сайте проект постановления правительства РФ "О некоторых вопросах деятельности Федеральной службы по финансовым рынкам", который был подготовлен в связи с принятием 4 марта указа президента РФ о присоединении Федеральной службы страхового надзора (ФССН) к ФСФР. Этим же указом правительству было предписано в течение 2-х месяцев распределить функции между Минфином и ФСФР.

На страховом рынке была реализована модель разделения функций регулирования и контроля и надзора за страховой деятельностью, в рамках которой Минфин был регулятором, ФССН - надзором. По словам собеседника, ПРАЙМ-ТАСС, 17 марта было принято решение о распространении этой модели на весь финансовый рынок.

Кроме того, на совещании было также согласовано увеличение числа заместителей ФСФР с 5 до 8 в связи с объединением служб. По словам источника ПРАЙМ-ТАСС, все документы должны уйти в правительство до 30 марта.

ФСФР разработала проект приказа о требованиях к порядку подготовки, созыва и проведения собрания акционеров

Федеральная служба России по финансовым рынкам (ФСФР) разработала проект приказа, утверждающий положение о дополнительных требованиях к порядку подготовки, созыва и проведения общего собрания акционеров. Текст проекта 21 марта был размещен на сайте ведомства.

Положение, в частности, определяет перечень информации, которая должна содержаться в бюллетенях для голосования на собрании акционеров.

Документ также устанавливает, что общее собрание акционеров должно проводиться в поселении, которое является местом нахождения общества, если иное место его проведения не указано в уставе общества.

Кроме того положение устанавливает перечень информации, которая должна предоставляться лицам, имеющим право на участие в годовом собрании акционеров.

ФСФР принимает заключения по результатам независимой антикоррупционной экспертизы с 21 по 30 марта 2011 г.

ФСФР разработала приказ о перечне инсайдерской информации

Федеральная служба по финансовым рынкам (ФСФР) России разработала проект приказа, утверждающий перечень инсайдерской информации, а также порядок и сроки раскрытия такой информации.

Текст документа 14 марта размещен на сайте ведомства.

Приказ устанавливает исчерпывающий перечень информации, относящейся к инсайдерской информации эмитентов, управляющих компаний, хозяйствующих субъектов, организаторов торговли на рынке ценных бумаг, клиринговых организаций, профучастников рынка ценных бумаг, информагентств, осуществляющих раскрытие информации, и рейтинговых агентств. Для каждой категории организаций устанавливается собственный перечень информации, относящейся к инсайдерской.

ФСФР принимал заключения по результатам независимой антикоррупционной экспертизы с 14 марта по 23 марта 2011 г. Предполагается, что приказ вступит в силу с 31 июля 2011 г.

НАУФОР направила в ФСФР возражения к приказу о введении резервирования при использовании брокерами средств клиентов

"Национальная ассоциация участников фондового рынка" (НАУФОР) направила в Федеральную службу по финансовым рынкам (ФСФР) России возражения к проекту приказа о введении резервирования при использовании брокерами средств клиентов. Об этом 11 марта сообщает ассоциация.

По мнению НАУФОР, требования проекта приказа во много раз превышают аналогичные требования, установленные для кредитных организаций, и не соответствуют подходам, сложившимся в международной практике. Данные требования делают экономически бессмысленным для брокеров-некредитных организаций использование клиентских денежных средств. Ассоциация полагает, что использование брокером денежных средств клиента возможно только при условии добровольного на это согласия самого клиента, а вопросы непосредственной защиты прав клиентов в части их имущества регулируются с использованием различных способов страхования, что позволяет не прибегать к механизму резервирования средств.

Проект приказа "Об утверждении требований к правилам осуществления операций с денежными средствами клиентов брокера", вводящего требование о резервировании средств при использовании брокером остатков на клиентских счетах для совершения собственных операций был опубликован на сайте ФСФР 17 февраля 2011 г. Приказ содержит требование при использовании средств клиентов резервировать на собственных счетах брокера активы в сумме от 100 проц (в случае денежных средств) до 133 проц (в случае ценных бумаг) от размера используемых денежных средств клиентов.

ММВБ с 14 марта вводит в действие новую редакцию правил допуска биржевых облигаций к торгам и новые тарифы

Фондовая биржа ММВБ с 14 марта вводит в действие новую редакцию правил допуска биржевых облигаций к торгам и новые тарифы вознаграждения за присвоение этим бумагам идентификационных номеров. Об этом говорится в сообщении площадки от 2 марта.

Обновленная редакция правил допуска вводит новый порядок присвоения биржевым облигациям идентификационного номера и модернизирует технологию и порядок документооборота между биржей и эмитентами, а также сокращает сроки принятия решения по допуску бумаг к торгам. Новая редакция правил допуска утверждена 24 декабря 2010 г советом директоров ЗАО "ФБ ММВБ" и зарегистрирована ФСФР России 1 февраля 2011 г.

В связи с введением новой редакции правил допуска ММВБ изменяет размер вознаграждения биржи за присвоение идентификационных номеров выпускам биржевых облигаций. Согласно решению совета директоров ЗАО "ФБ ММВБ" вознаграждение площадки за 1-й выпуск биржевых облигаций составит 150 тыс руб, а за последующие - по 50 тыс руб за каждый выпуск.

В настоящее время размеры вознаграждения за допуск биржевых облигаций к размещению составляет 0,05 проц от объема выпуска при объеме до 120 млн руб, 0,005 проц размера превышения объема выпуска над 120 млн руб при объеме выпуска от 120 млн руб до 1 млрд руб и 0,0025 проц от размера превышения объема выпуска над 1 млрд руб, но не более 150 тыс руб при объеме выпуска более 1 млрд руб.

к содержанию

По материалам Bloomberg (www.bloomberg.com), Financial Services Authority (www.fsa.gov.uk), United States Securities and Exchange Commission (www.sec.gov), Dow Jones Newswires, ПРАЙМ-ТАСС (www.prime-tass.ru), ИТАР-ТАСС(www.itar-tass.com)

Зона евро переживает сейчас сразу три финансовых кризиса - Дж.Сорос

Зона евро Евросоюза переживает сейчас одновременно три кризиса: валютный, банковский и кризис рынка суверенных облигаций. Как сообщает ИТАР-ТАСС, такое мнение 22 марта высказал в лондонской газете Financial Times известный финансист Джордж Сорос.

"В момент создания зоны евро предполагалось, что она приведет к выравниванию экономических и финансовых показателей стран-участниц. Однако в действительности все произошло полностью наоборот", - отмечает Дж.Сорос. В результате сейчас в еврозоне сложилась двухъярусная система, когда есть страны с устойчивым позитивным торговым сальдо, такие как Германия, и с хроническим негативным сальдо - ряд средиземноморских государств. В результате эти страны сейчас оказались "в невыносимой ситуации", замечает финансист.

Для разрешения нынешних кризисов еврозоны Дж.Сорос предлагает провести две ключевые реформы. Во-первых, наряду со стабилизацией рынка суверенных облигаций, следует "спасти банковскую систему" зоны евро, в том числе за счет увеличения капитала одних банков и ликвидации других.

Во-вторых, создать новые условия для привлечения странами-членами еврозоны частного капитала путем выпуска еврооблигаций.

Без подобных реформ, по мнению Дж.Сороса, финансовую ситуацию в зоне евро стабилизировать не удастся.

Финансовые главы Большой семерки поддержат интервенции Японии на валютном рынке - Nikkei

Министры финансов и руководители центральных банков Большой семерки одобрили интервенции Японии на валютном рынке, целью которых является противодействие чрезмерному укреплению иены. Об этом сообщалось в утреннем выпуске Nikkei 18 марта.

Пара доллар США/японская иена 17 марта на короткое время упала до уровня 76 и достигла самого низкого уровня, совершив прорыв предыдущего рекордного минимума 79,75, достигнутого 16 лет назад.

Быстрый рост иены представляет угрозу для мировой экономики помимо того, что японская экономика уже пошатнулась от разрушительного землетрясения и цунами 11 марта. С учетом этого, страны Большой семерки дали согласие на интервенции Японии по продаже иены. Однако сотрудничество Большой семерки вряд ли приведет к согласованным интервенциям. Но страны стремятся продемонстрировать поддержку усилиям Японии по покупке доллара в борьбе с резко растущей иеной.

С предыдущей осени министры финансов и руководители центральных банков Большой двадцатки упоминали в свои совместных заявлениях, что Япония, США и Европа будут пристально следить на чрезмерными колебаниями на валютных рынках.

Драги пользуется все большей поддержкой как кандидат на пост главы ЕЦБ - представитель правительства

Управляющий центрального банка Италии Марио Драги пользуется все большей поддержкой у правительств стран еврозоны как кандидат на пост следующего президента Европейского центрального банка (ЕЦБ) и, возможно, даже получит эту должность как единственный претендент.

Об этом 14 марта заявил высокопоставленный представитель правительства из еврозоны. "Еще слишком рано, но Драги, похоже, убедил многие северно-европейские страны в своей сильной антиинфляционной позиции. За неимением другого кандидата, в основном из Германии, у него сейчас нет конкурентов, и он, похоже, будет выбран", - рассказал представитель правительства Dow Jones Newswires.

"Неофициальные разговоры о следующем президенте ЕЦБ уже ведутся, но обсуждения начнутся самое раннее в апреле. Если других явных кандидатов не появится, то не думаю, что они продлятся долго", - добавил он.

Драги стал главным претендентом после того, как Аксель Вебер ушел с поста президента Бундесбанка, вместе с тем выбыв из списка возможных кандидатов, которые могут сменить Жан-Клода Трише на посту главы ЕЦБ. Полномочия Трише истекут позднее в этом году.

Позиция Драги в вопросе инфляции "звучит как музыка для Германии", так как ЕЦБ, возможно, начнет ужесточать политику "в мае или июне", сказал он. "Во главе ЕЦБ будет кто-то, кто послужит делу немцев, не будучи сам таковым, совсем как Трише. Драги - сторонник жесткой политики. Он не поддерживает идею еврооблигаций и выступает за санкции против стран, не отвечающих целевым уровням дефицита", - отметил он.

Но, по его словам, Берлину будет непросто убедить немецкие СМИ и общественность в том, что представитель Южной Европы будет управлять ЕЦБ. "Чтобы это произошло (получение поста Драги), ставки ЕЦБ, несомненно, должны идти вверх, что послужит аргументом задолго до истечения полномочий Трише", - сказал он.

Если появятся неожиданные реакции, то может возникнуть фигура управляющего центрального банка Люксембурга Ива Мерша как компромиссного кандидата. Президент центрального банка Нидерландов Наут Веллинк также может стать одним из кандидатов, но Эркки Лииканен из Финляндии, тоже упоминающийся как возможный кандидат, скорее всего не будет бороться за пост главы ЕЦБ.

Представитель ЕЦБ Драги: Необходимо сохранять бдительность при обеспечении ценовой стабильности

Европейский центральный банк (ЕЦБ) должен "сохранять бдительность при обеспечении ценовой стабильности". Об этом 21 марта заявил Марио Драги, управляющий Банка Италии.

Поскольку инфляционные ожидания прочно сдерживались в течение кризиса, ЕЦБ удалось провести исключительные меры по обеспечению ликвидности, сказал Драги, который также является членом Управляющего совета ЕЦБ, регулирующего процентные ставки.

Но доверие к ЕЦБ "не может длиться вечно", сказал он, добавив, что "культуру стабильности также необходимо распространить на другие области", включая налогово-бюджетную политику и структурные реформы, сказал он.

"Евро не ставится под вопрос", - добавил он. Но денежно-кредитная политика "была экспансионистской в течение длительного периода времени", и учитывая появляющееся в настоящее время инфляционное давление, "необходимо предупредить ухудшение (инфляционных) ожиданий", сказал он. Это призывает к "тщательной оценке графика и способа, которые будут использованы для нормализации денежно-кредитных условий", сказал Драги.

По его словам, кризис, который поразил рынки суверенного долга еврозоны, происходит из дисбалансов, возникших в государственных финансах некоторых стран, тогда как в других странах они происходят из банковской системы. "Преодоление этих трудностей требует энергичных, решительных национальных мер", - сказал Драги.

ЕЦБ: Необходима значительная бдительность для сдерживания инфляционных рисков

Европейский центральный банк (ЕЦБ) 10 марта продолжил свою решительную антиинфляционную риторику заявив, что необходима значительная бдительность для сдерживания инфляционных рисков.

"Недавний скачок инфляции потребительских цен не должен привести к широкомасштабному инфляционному давлению в среднесрочной перспективе", - говорится в ежемесячном бюллетене ЕЦБ. Согласно этому бюллетеню, текущая денежно-кредитная политика является очень мягкой и служит движущей силой для экономик 17 стран еврозоны.

В этом бюллетене слышны отголоски речи президента ЕЦБ Жан-Клода Трише, который в ходе пресс-конференции, состоявшейся неделей ранее, просигнализировал о том, что ЕЦБ может поднять свою ключевую процентную ставку уже в следующем месяце.

"Управляющий совет по-прежнему готов действовать твердо и своевременно, чтобы предотвратить реализацию повышательных рисков для ценовой стабильности", - говорится в бюллетене.

Эта потребность вызвана тем, что ключевая процентная ставка ЕЦБ (которая с мая 2009 года составляет 1%) в настоящее время более чем вдвое меньше инфляции в еврозоне, которая в феврале составила 2,4%.

ЕЦБ повысил прогнозы для роста в 2011-2012 гг и для инфляции

Европейский центральный банк (ЕЦБ) 3 марта повысил свои прогнозы для экономического роста и инфляции в еврозоне.

Согласно новым прогнозам экспертов ЕЦБ, валовой внутренний продукт в 2011 году, вероятно, вырастет на 1,3%-2,1%, а в 2012 году - на 0,8%-2,8%.

Срединные уровни этих прогнозов, 1,7% для 2011 года и 1,8% для 2012 года, выше, чем срединные уровни декабрьского прогноза ЕЦБ, которые составили 1,4% и 1,7% соответственно.

Новая оценка отражает более благоприятные перспективы для мировой экономики и для экспорта еврозоны, а также для внутреннего спроса, заявил президент ЕЦБ Жан-Клод Трише.

Согласно новому прогнозу ЕЦБ инфляция, которая измеряется гармонизированным индексом потребительских цен, в 2011 году будет находиться в диапазоне 2,0%-2,6%, а в 2012 году - 1,0%-2,4%.

Срединные уровни прогнозов для инфляции теперь составляют 2,3% и 1,7% против 1,8% и 1,5% в декабре.

Последние прогнозы частично основаны на рыночных ценах на основные сырьевые товары по состоянию на 10 февраля, и они не принимают во внимание самые последние колебания волатильных цен на нефть и других сырьевых товаров, сказал Трише.

Прогнозы ЕЦБ также основаны на допущении, что один евро будет стоить 1,37 доллара США до конца 2012 года.

Прогнозы роста подразумевают, что валовой прирост основного капитала в еврозоне будет расти быстрее, чем ВВП в целом, после сокращения в 2010 году. Ожидается, что государственное потребление будет расти очень незначительно, а частное потребление будет расти медленнее, чем экономика в целом.

Следует, однако, заметить, что свои прогнозы эксперты ЕЦБ делали до катастрофы в Японии и резкого обострения ситуации с Ливией.

ФРС оставила без изменения сверхмягкую денежно-кредитную политику на фоне глобальных потрясений

Федеральная резервная система (ФРС) США оставила без изменения сверхмягкую денежно-кредитную политику, так как рынки пошатнулись от серии глобальных потрясений, которые могут расстроить восстановление экономики США. Последнее, как указала ФРС, только начало обретать более прочную основу.

После заседания 15 марта центральный банк США отметил продолжающийся рост потребительских расходов на фоне некоторого улучшения ситуации на рынке труда.

В ФРС также заявили, что сильный рост мировых цен на сырьевые товары оказывает повышательное давление на цены. Хотя ФРС будет внимательно следить за инфляцией, она ожидает, что влияние роста цен на нефть будет преходящим.

Хотя в ФРС напрямую не упомянули о землетрясении и цунами в Японии, разрушительное бедствие удлинило список потенциальных рисков для перспектив роста в США. Со времени последнего заседания Комитета по операциям на открытом рынке ФРС 25-26 января рост цен на нефть ускорился, так как инвесторы боялись, что неразбериха в Северной Африке и на Ближнем Востоке может ударить по предложению. Между тем долговые опасения в Европе сохраняются.

ФРС более не характеризовала прогресс в отношении достижения двойной цели низкой инфляции и низкой безработицы как "разочаровывающе медленный", как это было в январе. Но, учитывая осторожные перспективы, ФРС единогласно проголосовала за то, чтобы оставить без изменения программу покупки облигаций и придерживаться обещания, что краткосрочные процентные ставки останутся вблизи нуля "в течение длительного периода времени".

После землетрясения в Японии финансовые рынки умерили ожидания повышения ставок ФРС. Февральские фьючерсы на федеральные резервные фонды, отражающие ожидания в отношении заседания ФРС в конце января следующего года, в настоящее время учитывают лишь 20%-ную вероятность того, что ФРС повысит ставку до 0,5%. 10 марта, за день до землетрясения, она составляла 52%.

В ФРС отметили, что потребительские расходы, ключевой двигатель роста экономики США, продолжают расти, а условия на рынке труда, "похоже, постепенно улучшаются". Уровень безработицы в феврале опустился до 8,9% с 9,4% в декабре, но рост в предстоящие месяцы едва ли будет достаточно сильным, чтобы обеспечить сильное снижение числа безработных.

По сравнению с январем центральный банк внес небольшие изменения в свое заявление, чтобы отразить недавний небольшой рост определенных ценовых индикаторов. Но, несмотря на сильное повышение цен на нефть и продукты питания и недавний рост индикатора, отражающего ожидания потребителей в отношении цен на годы вперед, ФРС заявила, что базовая инфляция "сдержанная", и снова подтвердила, что долгосрочные инфляционные ожидания стабильны.

к содержанию

Интервью директора по стратегии и корпоративному развитию UC RUSAL Максима Сокова агентству ПРАЙМ-ТАСС

На совете директоров UC RUSAL была принята резолюция, рекомендующая менеджменту компании начать переговоры об урегулировании конфликта с "Интерросом". При каких условиях RUSAL готов сесть за стол переговоров с "Интерросом"?

На совете директоров UC RUSAL была принята резолюция, рекомендующая менеджменту компании начать переговоры об урегулировании конфликта с "Интерросом". При каких условиях RUSAL готов сесть за стол переговоров с "Интерросом"?

- Мы, безусловно, заинтересованы в разрешении корпоративного конфликта. Мы готовы к диалогу с "Интерросом", но он будет возможен только при условии, если наша позиция в отношении улучшении корпоративного управления в "Норильском никеле" будет принята "Интерросом" и мы увидим реальные шаги в этом направлении. Это должно касаться и запрета на голосование квазиказначейскими акциями, и обязательного одобрения сделок дочерних компаний на совете директоров.

Как Вы знаете, сделка с компанией Trafigura на сумму более 3 млрд долл даже не выносилась на совет директоров. На наш взгляд, это неприемлемо, и эти ключевые моменты должны подвергнуться серьезным изменениям. Тогда мы будем готовы двигаться дальше.

Много ли в вопросе урегулирования конфликта зависит от итогов предстоящего внеочередного собрания акционеров?

- Мы и до этого были готовы к конструктивному диалогу, просто нам его никто не предлагал. На последних собраниях акционеров представители "Интерроса" и менеджмента ГМК демонстрировали свое превосходство и неготовность к диалогу.

Чего вы ждете от внеочередного собрания? Какой состав совета устроит вас, как акционера ГМК?

- Мы имеем 25-процентный пакет в "Норильском никеле" и, насколько мы знаем из открытых источников, "Интерррос" владеет таким же пакетом. Логично, что мы хотели бы иметь паритет в совете директоров.

Если пакет "Интерроса" больше, то мы бы хотели увидеть их официальное заявление по этому поводу. При этом акции, находящиеся на балансе "Норильского никеля", не должны голосовать. Ведь, по сути, они являются казначейскими, и во всех развитых системах права, голосование ими запрещено. В некоторых юрисдикциях дочерние компании вообще не имеют права владеть акциями материнской компании.

Но, как показали итоги проверки соблюдения законности хода годового собрания акционеров "Норникеля", проведенные ФСФР и генпрокуратурой, российское законодательство такого запрета не предусматривает.

- Российское законодательство запрещает голосование казначейскими акциями и при этом, действительно, ничего не говорит о квазиказначейских. Но фактически это одно и то же, а значит, в данной ситуации должен применяться принцип аналогии закона. Мы неоднократно выступали по этому поводу в бизнес-кругах, и наша позиция получила широкую поддержку инвесторов.

Ведь этот недостаток российского законодательства допускает ситуацию, при которой компания или группа лиц фактически получает контрольный пакет, но при этом уходит от обязательного предложения акционерам о выкупе акций, предусмотренного законодательством. Таким образом, остальные акционеры лишаются права выбора - принять контролирующего акционера или выйти из акционерного капитала компании. Более того, получив доступ к балансу компании, эта группа лиц использует деньги всех акционеров для того, чтобы обеспечить себе контроль над компанией. Они покупают акции с рынка с единственной целью - голосовать ими. Но платят за них, по сути, все акционеры.

Мы надеемся, что в скором времени будут приняты поправки к закону об акционерных обществах, которые позволят не допустить таких ситуаций.

Вы упрекаете "Норникель" в том, что сделка по продаже 8,13 проц акций компании Trafigura не была вынесена на обсуждение совета директоров ГМК. Однако в "Норникеле" говорят, что этого не было сделано, так как вынесение этого вопроса на совет директоров не предусматривалось уставом дочерних компаний...

- Но ведь это абсурд. Представим себе холдинг, в котором вся реальная деятельность проходит на уровне дочерних компаний - они что-то производят, продают и покупают. В таком случае совет директоров холдинга вообще не должен ничего обсуждать. Он превращается просто в смехотворный орган с отсутствием каких-либо полномочий. Если мы говорим о том, что сделки выше определенного уровня, должны выноситься на совет директоров, должен быть отработан такой механизм, по которому сделки в рамках всей консолидированной группы должны утверждаться советом директоров головной компании.

Если мы говорим о сделке в 3,5 млрд долл, вызывает удивление, что мы, как члены совета директоров, даже не были поставлены об этом в известность. Кстати, независимые директора "Норникеля" также выразили озабоченность этим фактом.

Еще одной "плохой" сделкой ГМК RUSAL называет обмен акций ОГК-3 на пакет в "ИнтерРАО". На чем основана ваша позиция?

- На мой взгляд, наиболее выгодным вариантом реализации непрофильных активов является выход в кэш (наличные). Таким вариантом была сделка с "Евросибэнерго". Обмен на миноритарный пакет акций в компании, которая проходит глобальную трансформацию и дополнительная эмиссия которой превышает ее существующий капитал - достаточно спорная сделка.

Более того, оценка ОГК-3 при обмене на акции "ИнтерРАО" не просто не учитывала неоднозначность оценки "ИнтерРАО", но и не учитывала премии за контрольный пакет. Фактически "Норникель" отдал контрольный пакет в ОГК-3 за миноритарный пакет без каких-либо особых прав. А если учесть, что акции "ИнтерРАО" были оценены с определенной премией к рынку, то по сути, акции ОГК-3 были отданы еще и с дисконтом.

Мы считаем, что это разрушает акционерную стоимость компании. При наличии альтернативного предложения о реализации этого актива за кэш, стоило бы принять другое решение.

Вероятно, у "Интерроса" были другие дополнительные аргументы, возможно, неэкономического характера. Давайте вспомним, что связывало ОГК-3 и "Интеррос"? Это сделка с "Русиа Петролиум". "Интеррос" неоднократно подвергался критике со стороны представителей власти за использование целевых инвестиционных средств на приобретение этого актива. Возможно, реализация сделки обмена ОГК-3 на акции "ИнтерРАО" стала формой решения этой проблемы.

Вы не верите в акции "ИнтерРАО" как хорошую долгосрочную инвестицию?

- Я не вижу ни одного доказательства, которое об этом свидетельствует. Безусловно, рынки могут пойти разнонаправлено. Но основным фактором риска является неопределенность прогноза стоимости акций "ИнтерРАО" на будущее. По прогнозам аналитиков, на момент сделки потенциал роста акций ОГК-3 был значительно выше потенциала роста стоимости акций "ИнтерРАО". Возможно, акции "ИнтерРАО" и будут расти в связи с общей конъюнктурой рынка, но, исходя из прогноза аналитиков акции ОГК-3 за этот же период, должны были бы вырасти еще больше. В то же время был альтернативный вариант продажи за кэш.

Для справедливого сравнения любая будущая прибыль, которая может быть реализована, должна быть дисконтирована к моменту принятия решения о сделке. Для инвестиционных банков определить справедливую стоимость акций "ИнтерРАО" после трансформации компании в декабре 2010 г было практически невозможно.

Сообщалось, что "Норильский никель" может не выплатить дивиденды за 2010 г, так как компания провела buyback. Как вы, как акционер, к этому относитесь?

- Мы считаем, что это негативная новость для компании. Мы не раз говорили о том, что металлургическая компания должна либо инвестировать деньги в развитие, повышая акционерную стоимость компании, либо, если она исчерпала возможности интенсивного развития, выплачивать дивиденды акционерам.

В нашем понимании дивиденды - это наиболее справедливая форма распределения прибыли между акционерами. Распределение прибыли в форме buyback, предлагаемое "Норникелем", было бы справедливым, если бы сразу после выкупа акций проходило бы их погашение. Но в данной конкретной ситуации buyback не является формой распределения прибыли, а является скорее приобретением на баланс компании акций для укрепления позиции на голосовании за счет средств всех акционеров. Это не байбэк в общепринятом понимании, т.к. он преследует совершенно иную цель.

Представители UC RUSAL не раз заявляли, что считают принципиальным возвращение Александра Волошина в совет директоров "Норникеля". Сейчас вы номинировали его в совет. Значит ли это, что RUSAL своими акциями будет голосовать "за" А.Волошина?

- Мы считаем, что Александр Стальевич - наиболее подходящая кандидатура для председателя совета директоров компании в текущей ситуации. Мы будем, безусловно, поддерживать проведение Волошина в совет директоров и избрание его председателем и будем голосовать за его кандидатуру.

К концу года истекает трехлетний мораторий на обсуждение темы слияния UC RUSAL и "Норильского никеля". Какова позиция UC RUSAL сегодня?

- Объединение сейчас не рассматривается: для акционеров UC RUSAL это объединение не выгодно. Если вы посмотрите на мультипликаторы, то у алюминиевых компаний они составляют порядка 10-11, в то время как у диверсифицированных горно-металлургических компаний - порядка 6. В нашем случае, объединив компании, мы получим ре-рейтинг вниз, что не выгодно для акционеров UC RUSAL.

к содержанию

Что было, что будет...

16 марта вице-премьер, министр финансов Алексей Кудрин поделился прогнозом о двукратном увеличении цен на нефть на фоне ситуации в Японии и на Ближнем Востоке. При этом он считает, что Япония, являющаяся крупнейшим импортером энергоресурсов, справится с возникшими проблемами и не потащит за собой вниз мировые финансовые рынки.

Ранее сообщалось, что японский Центробанк продолжает активные вливания денежных средств в национальную экономику. 15 марта было принято решение о дополнительном выделении 3,5 трлн иен (43,2 млрд долл).Таким образом, общее число выделенных средств за последние несколько дней составило почти 30 трлн иен (370 млрд долл). Как отмечают эксперты, эти меры направлены на поддержание стабильности финансовых институтов страны.

А.Кудрин также подчеркнул, что Россия не будет ограничивать вложения в активы японского правительства, несмотря на тяжелые последствия стихийных бедствий в этой стране. "Мы абсолютно уверены в запасе прочности и гибкости японской экономики, способности справиться с этими трудностями. Хотя долг Японии достаточно большой и, конечно, у нас есть опасения, но они не такого рода, которые ограничивают наши вложения в активы японского правительства", - сказал он.

А.Кудрин также считает, что снижение темпов роста экономики Японии на 2-3 проц не окажет катастрофического влияния на мировую экономику. Он отметил, что территория, на которой произошли стихийные бедствия, дает Японии 6-7 проц от ВВП.

Глава российского Минфина добавил, что у Японии "серьезная экономика, достаточно гибкая валютная система", благодаря чему эта страна может выделять значительные средства для поддержки своей экономики. Вместе с тем Япония может сократить инвестиции в другие страны, поэтому в некоторых государствах будет наблюдаться замедление роста экономики, но говорить о системной катастрофе в мировой экономике на фоне стихийных бедствий в Японии нельзя.

По словам А.Кудрина, волатильность на сырьевых рынках будет иметь место, пожалуй, в краткосрочной перспективе: сначала цены на нефть могут взлететь до отметки в 150-200 долларов за баррель, но потом может произойти и их движение в обратном направлении. Но в целом, повторил глава Минфина, высокие цены на нефть (выше 100-110 долл.) негативно влияют на мировую экономику, существенно повышая ее издержки, что приводит к автоматическому снижению спроса.

Очевидность последнего замечания А.Кудрина подтверждает информация о том, что 16 марта председательствующая в большой восьмерке Франция созвала экстренную встречу министров финансов и управляющих центральных банков семи ведущих индустриальных стран Запада для обсуждения ситуации, складывающейся в экономике Японии. В ходе встречи обсуждались вопросы стабилизации финансового и фондового рынка Японии. А результатом стали совместные валютные интервенции ведущих мировых держав "Большой семерки", которые основательно встряхнули мировой валютный рынок, но вернули иену по отношению к доллару на уровни, существовавшие до катастрофы.

Не исключено, что государства Запада примут участие в скоординированной покупке облигаций правительства Японии, дополнительные выпуски которых готовятся для получения необходимых финансовых ресурсов на восстановительные работы после землетрясения и цунами.

"Мы повысили прогнозы цен на нефть и газ - однако даже новые прогнозы могут оказаться консервативными," - считают Колин Смит, Лев Сныков, Светлана Гризан и Ольга Даниленко из ВТБ Капитал. "Мы повысили прогнозы цен на нефть и газ. В свете напряженности в регионе Ближнего Востока и Северной Африки, которая привела к сокращению свободных нефтедобывающих мощностей ОПЕК примерно на 1 млн бар./сутки, а также запоздалой реакции ОПЕК на кризис мы повысили прогнозы цены Brent в 2011 году на 15 долл до 100 долл за баррель. При этом мы оставили без изменений наш долгосрочный прогноз, составляющий 90 долл за баррель", - отмечают аналитики, но тут же делают оговорку. "Даже несмотря на трагические события в Японии, наши новые прогнозы могут оказаться консервативными. Наши скорректированные прогнозы исходят из допущения, что беспорядки в Ливии не перекинутся на другие страны Ближнего Востока и Северной Африки. Хотя мы считаем низкой вероятность распространения волнений в Бахрейне, Омане и Йемене на другие страны Персидского залива, мы не можем исключить возможности сокращения поставок. Мы считаем, что существует достаточный риск, что более значительные беспорядки могут возникнуть в таких странах, как Алжир и, возможно, Иран", - говорится в комментарии ВТБ Капитал.

"Мы не думаем, что 2011 год станет повторением 2008 года. В 2008 г. главные опасение участников рынка были связаны со спросом, в то время как сейчас, на наш взгляд, их больше беспокоит сокращение предложения. По нашим оценкам, "нефтяное бремя" на мировую экономику уже приближается к уровням, характерным для рецессии, и чем дольше цены на нефть будут оставаться выше 100 долл за баррель, тем больше будут усиливаться опасения в отношении спроса", - отмечают аналитика банка.

По их мнению, "вера рынка в способность ОПЕК сдерживать рост цен подорвана. Хотя мы по-прежнему считаем, что Саудовская Аравия действительно не хочет, чтобы цены на нефть превышали 100 долл за баррель, медленная реакция ОПЕК на кризис привела к возникновению на рынке сомнений в отношении намерений картеля и/или его способности сдерживать рост цен на нефть. В связи с более значительным, чем ожидалось, ростом спроса во второй половине 2010 года и сокращением складских запасов участники рынка могут захотеть получить доказательства, что ОПЕК может удовлетворить имеющийся спрос, прежде чем цены пойдут вниз".

Серьезной коррекции на сырьевом рынке может и не случиться, успокаивает участников рынка Николай Кащеев из Сбербанка. "В принципе, ФРС заняла разумную позицию, когда заявила о том, что инфляционные ожидания должны повыситься, как и прочие материальные проявления инфляции, для того, чтобы было принято решение об ужесточении денежной политики. ЕЦБ выглядит более "алармистски" настроенным, чем Fed, так как считает, как мы слышали недавно от главы ЕЦБ, что инфляционная опасность совершенно реальна. Но это легко объяснимо: ЕЦБ явно чувствует себя более дискомфортно в условиях сверхмягкой стимулирующей денежной политики, на столь низком уровне процентных ставок", - рассуждает Н.Кащеев.

При этом он отмечает, что "у ФРС опыт существования на этой территории куда больше: достаточно вспомнить Алана Гринспена (экс-глава ФРС - прим.ред). С другой стороны, FOMC тоже вполне можно понять: существенный рост инфляции сегодня, когда все то, что называется восстановлением экономики, висит на волоске QE, был бы совсем не ко двору и означал бы крайне затруднительное положение для ЦБ США. В то же время, рост цен на сырье - основа инфляционных опасений - мог бы быть временным явлением и смениться в дальнейшем откатом на фоне ужесточения политики Китая и мер по обузданию спекулятивной активности на рынках сырья."

"Япония теоретически способна дать передышку ФРС, даже, возможно, на пару месяцев, т.к. падение спроса на сырье из этой страны должно бы вызвать и соответственное падение цен. Но будет ли такой сценарий реализован - большой вопрос: катастрофа уже вызывает новый прилив ликвидности, пока в самой стране Восходящего солнца, а ожидания по росту потребности в сырьевых товаров в ходе восстановления японской экономики более чем очевидны. Совокупность таких факторов, как продолжение QE2 по расписанию, чрезвычайные антикризисные вливания ликвидности Банком Японии, перспектива откладывания европейским ЦБ ужесточения денежной политики из-за событий в Японии и, пожалуй, даже в большей степени - в зоне евро, говорят о том, что серьезной коррекции на сырьевом рынке может и не случиться. ФРС, возможно придется готовиться к худшему", - делает вывод Н. Кащеев.

к содержанию

Японии прописали девальвацию

С середины марта финансовые рынки находятся в процессе выхода из шока после катастрофы в Японии. Стоимость акций растет, растут цены на нефть и газ в ожидании спроса восстанавливающейся экономики. Ведущие мировые страны пула G7 провели валютную интервенцию с целью избежать укрепления иены, ухудшающего потенциал ориентированной на экспорт экономики Японии.

Участники валютного рынка знают, что попасть с открытыми сделками под интервенцию национального центробанка - все равно, что попасть под неожиданное цунами или под многотонную лавину, с огромной скоростью сметающую всё на своем пути. Это произошло 18 марта. Валютные интервенции национальных центробанков всегда неожиданны и их сложно предугадать. Открытые позиции валютных спекулянтов, не ожидавших интервенции, стали закрываться принудительно и возможно это усилило спасительное для национальных экспортеров обесценивание японской валюты.

Причиной встряски на мировом валютном рынке были совместные валютные интервенции ведущих мировых держав "Большой семерки". Иена за несколько дней катастрофы в Японии значительно подорожала по отношению к доллару за счет возврата в страну национальных зарубежных вложений и за счет продаж активов страховых компаний, которые скупают иену для страховых выплат.

Производство японских экспортеров рентабельно при определенном курсе иены на валютном мировом рынке, который при разных экономических условиях может быть разным. Японские власти следят за этим и постоянно ведут мониторинг ситуации. По данным японского правительства на 11 марта, производство японских экспортеров сохраняет рентабельность при курсе 86,3 иены за доллар и чем дешевле иена (выше значения 86,3 иены за доллар), тем выше доходы японских производителей и тем быстрее восстановится экономика страны. В начале текущего года курс был 81,12 иена/долл, 10 марта (за день до катастрофы) - 82,929 иена/долл, 11 марта в день катастрофы курс иены незначительно снизился и еще держался на уровне 81,883, поскольку информация о потерях страны была скудной, а затем по мере поступления информации о растущих масштабах бедствия курс начал ежедневное ступенчатое обвальное укрепление - на 1,5-2 проц до уровня 78,868 иены за доллар - на 17 марта. 18 марта после предпринятых интервенций курс составил 81,491 иены за доллар по данным на 13.49 мск, т.е. достиг уровня предшествовавшему катастрофе. По оценкам, только один японский центробанк выбросил на рынок около 500 млрд долл за пару дней.

По числу жертв землетрясение, обрушившееся на северо-восток Японии, стало рекордным за всю послевоенную историю страны. Огромное количество погибших и пропавших без вести. Колоссальный материальный ущерб (более 160 млрд долл). Ранее, в более благополучные года, центробанк Японии самостоятельно проводил интервенции, направленные на регулирование стоимости иены на валютном международном рынке, но тогда это было связано с торговыми войнами с США и с борьбой за преимущество японских товаров на американском рынке. Теперь стране в одиночку не справится с обрушившейся бедой. Поэтому страны G7 объединились для интервенции на валютном рынке впервые за последние 10 лет. Ранее, в 2000 г страны "Большой семерки" также объединялись для валютных интервенций, но с целью поддержать курс молодого евро. Тогда усилия ведущих стран оказались также эффективными и вдохнули жизнь в европейскую валюту.

Сейчас мировые фондовые рынки, в т.ч. японский также восстанавливаются после землетрясения в Японии, но небольшими темпами - по 0,5-2 проц и пока далеки от уровней предшествовавших катастрофе 11 марта. Начали восстановительный рост цены на металлы, на золото. Аналитики, опрошенные FT, считают, что спрос на металлы и другое сырье не будет слишком сильно урезан за счет катастрофы в Японии, и возможно, даже спрос получит долгосрочную поддержку от восстановительных работ в стране. Кроме того, валютные игроки считают, что последняя интервенция была чрезмерна, учитывая, что ситуация на АЭС в Фукусиме не ухудшится значительно, а ущерб в Японии, нанесенный перспективам роста мировой экономики не будет так велик как ожидалось.

Самый значительный рост показывают цены на топливном рынке - газ и нефть дорожают на фоне возможного спроса со стороны Японии, которая в восстановительный период сильно будет нуждаться в энергоресурсах. Причем стоимость нефти начала бить старые рекорды, достигнутые во времена начала Ближневосточного и африканского политического кризиса. В этот раз решение ОНН по закрытию воздушного пространства Ливии для полетов, применение силы и подготовка международной военной операции против сил Каддаффи подняли цены выше 116 долл за баррель европейского сорта Brent, тогда как пару дней назад они падали до 107-110 долл за баррель. Цены на нефть сорта Light Crude в США также подскочили - с уровня в 96 до 103,66 долл за баррель за 1,5-2 дня. Если пыл валютных спекулянтов поутих, то приходящие в себя игроки на других рынках только разогреваются в надежде на "бычье" ралли, и следует ждать дальнейшего роста цен на фондовых и сырьевых рынках.

Укрощение Европы

На саммите лидеров государств и министров финансов стран Еврозоны в марте был принят пакет мер по спасению экономики и валютной системы стран зоны евро. Главный вывод: чтобы жить более стабильно, европейцам придется жить более бедно.

Лидеры государств и министры финансов еврозоны 12 марта договорились о принятии нового пакета мер, направленных на восстановление экономики Еврозоны. Актуальность встречи добавило понижение рейтингов Греции и Испании, проведенное накануне встречи агентством Fitch. Если действия Fitch валютный рынок оценил падением стоимости евро на 1,5 проц, то новый пакет мер для еврозоны - скачком курса евро вверх на 1 проц.

11 и 12 марта лидеры государств и министры финансов еврозоны договорились о новом пакете мер, призванном остановить сползание еврозоны к кризису (Греции грозит дефолт) и консолидировать усилия по восстановлению европейской экономики.

Во-первых, лидеры 17 стран зоны евро на саммите в Брюсселе достигли соглашения по доработанной версии "Пакта по повышению конкурентоспособности" европейской экономики. Этот проект был предложен Германией и Францией в феврале для снижения социальных расходов. Государства ЕС, не входящие в зону евро, также смогут на добровольной основе присоединиться к этому пакту.

Документ создает механизм контроля роста заработной платы, надзор за которым будет осуществлять Еврокомиссия на ежегодной основе. Это не запрет на индексацию зарплат бюджетников в Европе, однако пакт предполагает ее ограничение и гармонизацию между странами сообщества. Документ также предусматривает реформы рынка труда, в частности - сокращение пособий по безработице с целью заставить европейских безработных активнее искать работу. Также предполагается модернизировать систему образования и профессиональной подготовки, чтобы "предложение рабочей силы больше соответствовало спросу на рынке труда", что может означать сокращение финансирования некоторых образовательных направлений. Все эти меры добавят социальной напряженности государствам ЕС.

Что касается пенсий, то авторы проекта отказались от идеи единого пенсионного возраста в Европе (в Германии, например один из самых высоких - 67 лет). В то же время страны сообщества "должны сделать пенсионные системы экономически состоятельными", что подразумевает практически повсеместное повышение пенсионного возраста или снижение размеров пенсий.

Саммит зоны евро также принял решение о создании с 2013 г постоянного стабилизационного фонда Евросоюза, доступные для заимствований активы которого составят 500 млрд евро. Как сообщил президент ЕС Херман Ван Ромпей, лидеры ЕС также договорились увеличить активы ныне действующего временного европейского стабилизационного механизма, который создан на период до 2013 г с 250 млрд до 440 млрд евро. Фонды этого механизма, предоставленные государствами еврозоны, изначально составляли 440 млрд евро, однако из них только 250 млрд могли быть использованы для оказания практической финансовой помощи соседям. Остальные 190 млрд евро должны были сохраняться в виде резервов, необходимых для обеспечения наилучших процентных ставок при привлечении кредитов на финансовом рынке.

К настоящему моменту помощь по линии этого фонда получает Ирландия. Для Греции, которая стала источником прошлогоднего кризиса евро, действует отдельная европейская программа помощи. Кроме того, саммит ЕС согласился снизить процентную ставку по предоставляемым Греции кредитам на 1 проц, однако отказал в этом Ирландии. Лидеры ЕС сочли, что Ирландия прилагает недостаточные усилия по оздоровлению своего бюджета - не повышает свой самый низкий в Европе налог на прибыль. Участники саммита также пришли к выводу, что Португалия пока не нуждается в финансовой помощи сообщества и справляется с проблемами самостоятельно.

Как пишет WSJ, по итогам саммита ЕС можно отметить два новых ключевых момента.

Во-первых, лидеры еврозоны договорились, что фонд спасения напрямую, минуя вторичный рынок, будет выкупать гособлигации проблемных государств, которые срочно нуждаются в заимствованиях. То есть бремя расходов государств по спасению еврозоны растет, но при этом проблемные гособлигации не будут давить на вторичный рынок. Кроме того, выкуп будет проводиться оперативно, и помощь будет приходить своевременно, но "не даром", а только при условии выполнения проблемными государствами финансовых требований европейского фонда спасения.

Во-вторых, достигнута принципиальная договоренность, что процентные ставки по кредитам для спасения проблемных стран должны быть снижены. Это существенное изменение по сравнению с прошлогодними договоренностями, когда по настоянию Германии лидеры еврозоны согласились, что процентные ставки не должны содержать элемент субсидирования.

Среди важных моментов встречи лидеров ЕС - принятие решения о необходимости снижения уровня долга на 5 проц каждый год до приемлемого уровня в течение 20 лет для тех стран, для которых внутренний госдолг составляет 60 проц ВВП (Греция, Испания). Но как отмечает FT, применять санкции к странам-нарушителям будет весьма затруднительно.

В целом как отмечает ряд экспертов, вывод проблемных европейских гособлигаций со вторичного рынка охладит спекулятивный капитал и уменьшит ценовые колебания акций европейского фондового рынка. Кроме того, будут снижены риски фондового рынка, так как вопросы проблемных гособлигаций будут решаться на межгосударственном уровне. Но в долгосрочной перспективе улучшение экономики еврозоны, рост курса евро будет зависеть от финансовой дисциплины партнеров по еврозоне и намерений твердо придерживаться принятых в 11-12 марта договоренностей.

к содержанию

VII Всероссийский IPO Конгресс

Время проведения: 19.04.2011

Место проведения: Москва

Организатор: ИФРУ совместно с Offerings.ru/"IPO в России"

Сайт организатора: http://www.ipocongress.ru/rus/congress/

Окончание регистрации участников: 18.04.2011

Конгресс проводится ежегодно с 2005 года и является первым специализированным форумом в России, посвященным организации первичных публичных размещений. В Конгрессе традиционно принимают участие руководители органов власти, представители компаний-эмитентов, российских и зарубежных торговых площадок, банков-андеррайтеров, юридических, консалтинговых, рейтинговых агентств, ведущих саморегулируемых организаций на финансовом рынке.

В фокусе предстоящего конгресса:

- Обзор IPO российских компаний после кризиса

- Объединение двух крупнейших бирж России: ММВБ и РТС. Какие перспективы?

- Путь от заемного капитала к акционерному: Кто укажет дорогу?

- Преследуемые эмитентом мотивы размещения: Что достигнуто из намеченного?

- Стратегия размещения: Всё ли было по плану?

II ежегодный форум "Инвестиции в России"

Время проведения: 21.04.2011

Место проведения: Москва

Организатор: МГ "РЦБ"

Сайт организатора: http://www.rcb.ru/conf/61830/

Окончание регистрации участников: 20.04.2011

Задача форума - обсудить все возможные механизмы и инструменты привлечения капитала, а также взаимодействие государства, реального сектора экономики и финансового сообщества для реализации программ финансового обеспечения предприятий реального сектора, инновационного сотрудничества, развития проектной и венчурной индустрии в России.

Структура форума:

- Пленарная дискуссия

- Серия профессиональных конференций:

- IPO российских компаний

- Рынок долгов

- Государственно-частное партнерство

- Слияния и поглощения

- Прямые и венчурные инвестиции

- Премия "INVESTOR AWARDS". Церемония награждения

к содержанию